超万名员工,过半在印度,用以压低人力成本

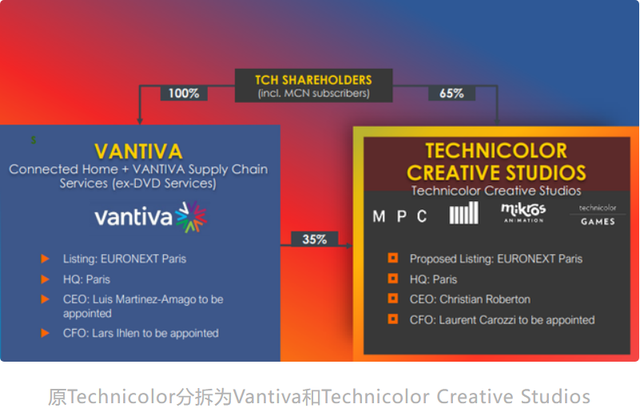

9月27日,Technicolor Creative Studios正式从Technicolor集团分拆,成为一家在巴黎泛欧证券交易所(Euronext)上市的独立公司。

原Technicolor的剩余部分更名为Vantiva,它由Connected Home和Vantiva供应链服务部门组成,也在巴黎泛欧证券交易所上市。

为了便于理解,文创潮这里还是将Technicolor Creative Studios简称为Technicolor。

Technicolor最初成立于1915年,在20世纪初期开发了一系列创新的彩色电影工艺,通过对全彩色有声电影的探索在当时引领了电影业的发展,与好莱坞六大中的多数在90+年前就开始合作。

后来,如同好莱坞六大一样,Technicolor也经历了各种并购、重组、分拆、转手。

2000年,Thomson集团收购了Technicolor,并于2010年将集团更名为Technicolor,它的发展也遇到问题。

Technicolor Creative Studios的分拆及独立上市,是原Technicolor集团脱困的举措之一,该集团此前申请破产保护,后于2020年重组其近16亿美元的债务。

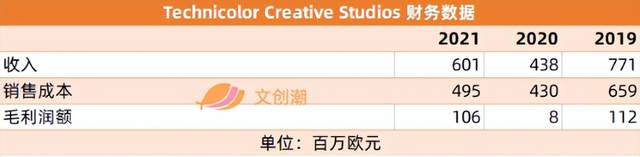

招股书显示,2022年上半年,Technicolor的收入为4.09亿欧元(约合人民币28.45亿元),与2021年同期相比增长53.3%;息税前利润率为4.7%,2021年同期为-1.9%;净亏损400万欧元,同比大幅收窄。

2019-2021年,Technicolor的收入分别为7.71亿、4.38亿、6.01亿,息税前利润率为1.4%,-22.8%,3.5%,分别净亏损3800万、1.26亿、1400万欧元。

文创潮注意到,Technicolor的财务表现不算好,即使放在动画/视觉效果行业中来看,利润率也不太理想,例如它的主要竞争对手DNEG在上一财年的全年净利润率已经达到了9.6%。

Technicolor四大业务

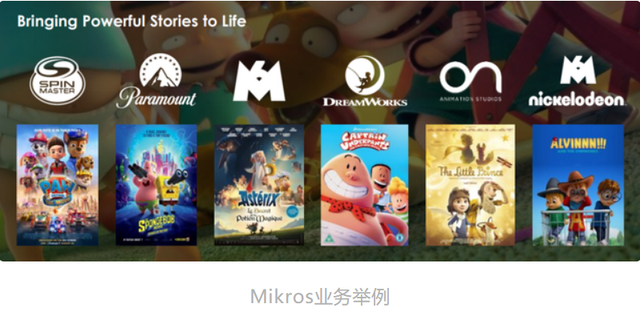

新上市的Technicolor,整合了原Technicolor的动画特效(VFX)和动画制作等业务,形成了四条业务线。

其中,MPC(Moving Picture Company)负责电影和剧集制作 , The Mill 负责广告业务,Mikros Animation负责动画业务,Technicolor Games负责游戏业务。

在动画特效领域,MPC的竞争对手有DNEG、Weta、Framestore、工业光魔等,它将数字王国、FuseFX、CINESITE等公司划入第二层级。

MPC于1970年在英国伦敦创立,最初只是一家在制作电视广告的公司,到八十年代开始以后期制作以及视觉效果而闻名,后来公司倒卖了几次,进入Technicolor麾下。

MPC参与影视项目非常多,合作伙伴包括迪士尼、环球影业、华纳兄弟、传奇影业、20世纪福克斯、索尼影业、派拉蒙、苹果Apple TV+、HBO Max、亚马逊Prime Video、Netflix、Paramount+、迪士尼的Disney+和hulu等等新旧传媒大佬,下图列举了一部分作品海报。

基于强大的视频创意制作能力,Technicolor的广告业务Mill客户不乏苹果、三星、欧莱雅、Burberry、Facebook(现改名Meta)、EA、EpicGames等等全球知名企业。

Technicolor表示,Mill的广告在跨媒体、内容创意、混合显示与元宇宙等体验方面优于竞争对手。

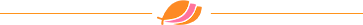

Technicolor的动画业务Mikros,也来自收购,目前在与梦工厂、迪士尼、派拉蒙、Netflix、Spin Master、Cartoon Network等合作,作品有《汪汪队立大功》《海绵宝宝》《内裤队长》《小王子》等。

在动画制作领域,Mikros将迪士尼(加上皮克斯)、照明娱乐与梦工厂等列为第一层级对手,原力动画、Skydance动画等是“较小玩家”。

Technicolor的游戏业务,是为游戏产品制作资产等,合作伙伴包括EA、BioWARE、育碧、Gameloft、CAPCOM、Konami等。

从收入占比看, 2019-2021年期间,MPC和Mill的收入共占Technicolor整体收入的80%以上,2021年分别占比40%与44%;

动画业务Mikros Animation在2021年占比14%;

占比最小的是Technicolor Games,2021年仅有4%。

究其原因,最主要是电影和剧集制作的需求大,而且是Technicolor四条业务线中发展历史最久的,其前身Thomson在2004年就收购了MPC,而且过去20年正是影视特效行业迅速发展的高峰时期。

到2015年左右,来自电影和电视的收入占Technicolor在VFX与后期制作业务收入的80%左右,另外有20%来自广告和游戏。

为了在广告和其他行业拓展业务,Technicolor从2014年开始了一系列的收购,将一大批视觉效果与内容创作工作室纳入旗下,包括Mr.X,OuiDo! Productions,Mikros Image以及The Mill。

这些收购也带来了非常直观的效果,2020和2021年来自The Mill的广告业务收入已经超越了MPC。当然,这其中有新冠疫情带来影响的原因,广告业务受到的冲击没有影视行业来得严重。

Technicolor的动画与游戏业务在总收入中尽管占比较少,但增长趋势非常明显。

特别是动画业务,已经从2019年的5800万欧元增长到了2021年的8200万欧元。即便在2020年,Mikros Animation依然保持了同比增长3.4%的好成绩。

低利润率的行业怪圈

自成立以来,Technicolor获得了包括4个奥斯卡最佳视觉特效奖,2次英国电影学院最佳视觉特效奖,28个美国视觉效果工会奖,等等。

然而,动画特效与制作市场高度分散化,而且竞争激烈,特别是影视特效行业,容纳了数千家小型机构,也有少数全球规模的大公司(文创潮前文提到一些)。

这些全球规模的大玩家分为两种不同类型,一种与大传媒集团深度绑定,例如迪士尼旗下的Industrial Light & Magic(工业光魔),Netflix收购的Scanline VFX等;另一种就是像MPC这样的独立公司,包括Cinesite、Digital Domain(数字王国)、DNEG、Framestore等等。

Technicolor在视觉特效领域的策略是主打高端市场,合作的客户主要是行业的头部公司,制作的项目多数都来自知名IP,例如哈利·波特、狮子王、小美人鱼、索尼克、海绵宝宝、汪汪队立大功、FIFA等。

在分拆之前,Technicolor主要依靠收购实现业务增长,通过为客户提供跨越地域的全套设施,再为其配备大量的艺术家、制作人和技术人员,成功吸引了来自好莱坞工作室最大的制作项目。

这一点在招股书上也有所体现,2021年度Technicolor的前三大客户占其收入的约 35%。它明确提到,大部分业务都依赖于与主要内容制作商的关系,包括好莱坞工作室、流媒体提供商和导演。

Technicolor投标的方式是,在项目初期与客户一起定义制作方法,并与电影制作人建立密切的合作伙伴关系,共同推动VFX需求。

之后通过向客户提供demo、定制测试、概念证明来展示自己的能力。再对脚本和demo进行分解,由负责投标的制作人基于某些标准估算每一个镜头需要的人员、时间以及资源,制作价格表,最后递交竞标申请。

由此看出,视觉效果制作的项目有着相对固定的定价体系。招股书还提到,由于制作方需要分散风险,所以会将项目分包给多个不同的供应商,因此可以推断,动画公司/视觉效果供应商的议价能力非常有限。

另外,动画与视觉效果技术本身需要消耗大量的人力和时间来完成,所以绝大部分动画制作公司的人力成本都非常高。

Technicolor在2019-2021年间的、4.30亿欧元以及4.95亿欧元(4.91亿美元),占收入比例的85.5%,98.2%,以及82.4%,其中主要就是人力成本。

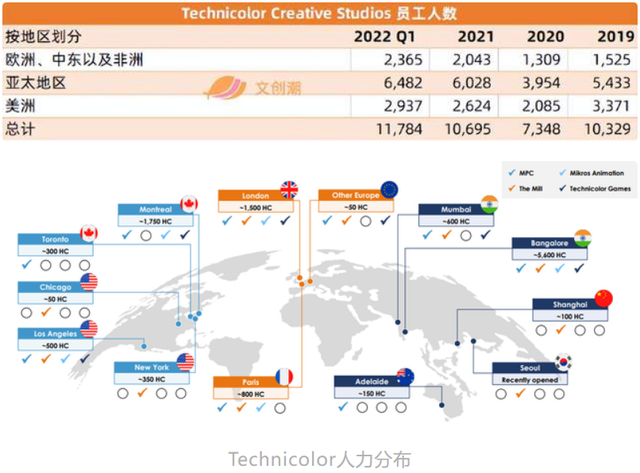

员工人数也印证了这一点。

Technicolor招股书显示,截至2019年底,它雇用了10329名员工;2020年由于新冠疫情的影响下降到7348人,2021年底又快速回升至10695名。截至2022年3月31日,这个数据增长到了11700人。

议价能力低,人力成本高,这些问题都体现在了利润率。Technicolor在招股书中重点阐释了四大业务的预期,认为随着元宇宙等风口,收入和利润都将迎来飞跃。

由于是预期数字,文创潮本文就不一一展开。

提升印度员工占比,压低人力成本

为了摆脱成本居高不下的难题,在分拆上市之前,原Technicolor集团已经将后期制作(Post-production)业务出售。

有业内人士认为,后期制作商业模式存在根本缺陷,每增加1美元的收入,都会产生(至少)1美元的成本与之相匹配。VFX行业也存在类似的压力。

为了提升利润率,Technicolor在招股书中列出了多种举措,包括瞄准价值更高的项目,改进定价策略,提高印度生产平台的利用率和产能,维持项目的多样性等。

对于动画特效公司而言,不只是Technicolor,提升利润的第一步通常都是降低人力成本,而实现这一点最重要的就是从人力成本更低廉的地区招募员工,印度就是首选地。

比如英国影视特效公司DNEG,它的人力成本也达到过收入的65%。为了实现增长,DNEG在2014年与印度本土特效公司Prime Focus World合并,后来印度员工占了全体员工的七成。

Technicolor进入印度的产能市场比DNEG更早,2007年它就收购了位于印度班加罗尔的动画工作室Paprikaas的多数股权。

招股书显示,2019年Technicolor在亚太地区(主要为印度)的员工数量达到 5433人,占员工总数的53%;2022年3月底,增长至6482人,占员工总数的55%。

分布在印度班加罗尔、加拿大蒙特利尔、法国巴黎、美国洛杉矶、中国上海等地

Technicolor预计印度的员工人数将增加到直接员工人数的70%左右。

提升利润率的更多尝试

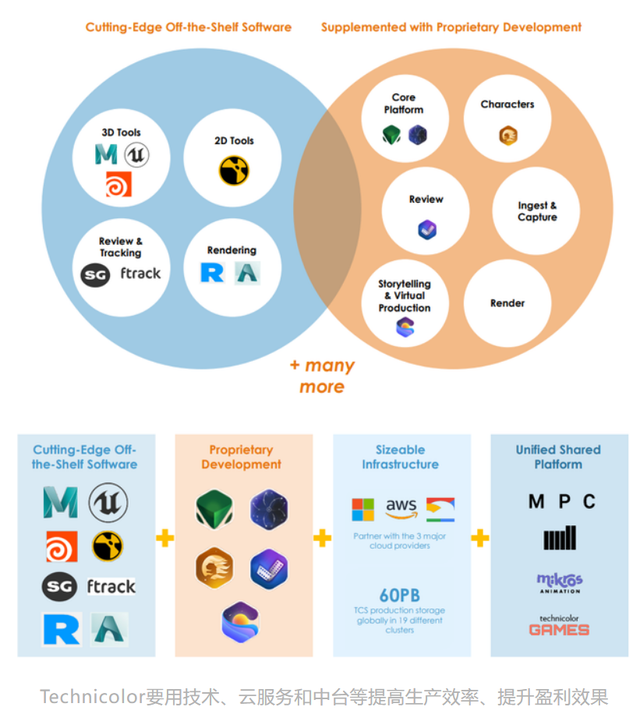

除了将更多产能放在印度,Technicolor也开始逐渐转向云服务,以减少在IT硬件和软件上的支出。

2019-2021年,Technicolor总资本支出金额为1.15亿欧元。其中大部分支出用于IT硬件,包括工作站、存储和数据中心和IT软件。

虽然从财务可行性上来看,整个动画视效行业目前还无法实现大跃进式的转换,但随着云服务越来越经济,分析认为未来像Technicolor这样的公司在IT相关的资产支出成本上一定会随之逐渐减少。

同时,Technicolor也开始在企业内部进行资源整合,包括建设共享园区,将不同业务部门放在同一个地点办公,以及建设内部共享平台,进行技术、资源和人才的跨业务沟通,这些措施都旨在提升运营效率以获得更好的财务表现。