商品化与配信助力日本动画的海外发展。

作者:トトロ

在《日本网络动画这一年:本土平台不敌亚马逊和Netflix,动画制作公司收益减少》一文,三文娱提到,2020年动画影像配信销售额为930亿日元,同比大幅增长126.3%。

受疫情影响众多剧场作品上映延期,展会和演唱会等活动相继中止,现场表演型娱乐陷入了毁灭性的状况。在疫情生活常态化之中,视频配信站在了发展的风口,而在日本配信市场中占据头部份额的全球化配信平台又为日本动画的海外发展推波助澜。

受到这些因素影响,日本动画在国际市场上取得了小幅度的增长,首次超过了缩小后的国内市场规模。

(日本本土与海外的动画产业市场对比,折线为外海市场占总体比例)

根据日本动画协会发布的《日本动画产业报告2021》,2020年日本动画产业市场(为广义上的动画市场,包括动画发行及各相关行业)规模,海外首次赶超本土。

本土市场为11867亿日元,同比减少9.7%,而海外市场为12394亿日元,同比增长3.2%。市场份额占比达51.1%。

(日本动画业界市场海外销售额,折线为实际销售额,柱状为汇兑修正)

而动画业界市场(为狭义上的动画市场,仅包括动画制作、创作的市场规模)的海外销售额,从2019年的718亿日元增长到2020年的761亿日元,同比增长6.0%。销售额创下历史新高,但增长速度相比最近几年有所放缓。

同样的,虽然产业市场规模也比去年增长了3.2%,刷新历史记录,但增长幅度同样不及2019年的19.0%。

当然,市场规模的扩大不是单一方面作用的结果,配信市场的扩大是一方面。下面三文娱先来看看日本动画在海外发展与合作的主要内容。

日本动画的海外合作内容

根据日本动画协会的调查,2020年日本动画签订海外合作合同的整体数量增长,按合作内容细分可达23531件。

其中最多的是商品化合作,达到10396件,占比44.2%。其次是配信,达5511件,占比23.4%,第三位是放送,3138件,占比13.3%;第四位光碟,2868件,占比12.2%;第五位剧场上映1474件,占比6.3%。

由此可见,日本动画作品向海外发展,不仅仅依赖于配信平台,大头还在于商品化,这也反映出了日本动画本土产业结构的特性,角色经济是动画市场中的一大收入来源

根据矢野经济研究所发布的数据,2020年度日本授权角色市场规模为25235亿日元,为2019年的99.6%。其中商品化市场规模为12335亿日元。

而根据日本动画协会的统计数据,动画业界市场的商品化市场,受到制作日程的延迟等影响,同比减少了5.3%,为534亿日元。

(动画业界市场的商品化市场规模推移)

虽然受少子化影响市场有所缩小,但是受热门作品的带动,角色商品化市场仅有微小浮动。2020年日本动画有现象级作品《鬼灭之刃》,以及热门作品《咒术回战》等,在各方面都带来了很大热度及助力,使得动画商品化市场在萧条的大环境下维持了一个几乎持平的水平。

看来日本动画本土产业结构的这一特性,同样也影响到了海外发展,角色商品在全球都大受欢迎。例如机动战士高达手办在北美3000家量贩店均有销售。Netflix也于2021年开始在EC网站“Netflix Shop”上销售服饰和杂货等动画商品化周边。

(动画影像配信销售额)

其次,配信合作占比第二。根据日本动画协会的调查,动画影像配信销售额从2019年的685亿日元急速增长到2020年的930亿日元,同比增长126.3%。随着互联网发展,配信市场的扩张,配信在动画事业中的重要性与日俱增。

日本配信市场份额前二的配信平台Amazon Prime Video和Netflix均为大型全球配信平台,为日本动画的海外推广营造了良好土壤。

同时本土企业也在积极寻求对外合作,以扩大动画事业。比如+Ultra与Crunchyroll合作、索尼收购Crunchyroll垄断北美动画等。这些都是日本动画事业进军海外的积极动作。

(2020年中美日票房·各国自制动画票房收入)

另一方面,根据电影制作者联盟、北美Box Office、猫眼电影发布的数据,中国、美国和日本的票房均受到疫情严重影响,出现大幅下跌。

跌幅最大的美国(北美)市场,动画票房收入同比下降87.2%,其次是中国动画票房收入同比下降73.9%,日本动画票房同比下降10.9%。虽然剧场整体萧条,但日本动画在中国和北美依旧保持着存在感。

(2020中国上映票房进入前十的海外动画作品)

猫眼统计的2020年中国动画电影前十中有3部日本动画,分别为《数码宝贝大冒险》、《哆啦A梦 大雄的新恐龙》、《紫罗兰永恒花园 外传》。

(2020北美上映票房进入前十的海外动画作品)

而北美Box Office统计的动画电影前十名中有4部日本动画,分别为《我的英雄学院》、《天气之子》、《若能与你共乘海浪之上》和《东京教父》。《我的英雄学院》有1200块屏幕、《剧场版鬼灭之刃》有1200块屏幕长时间放映。

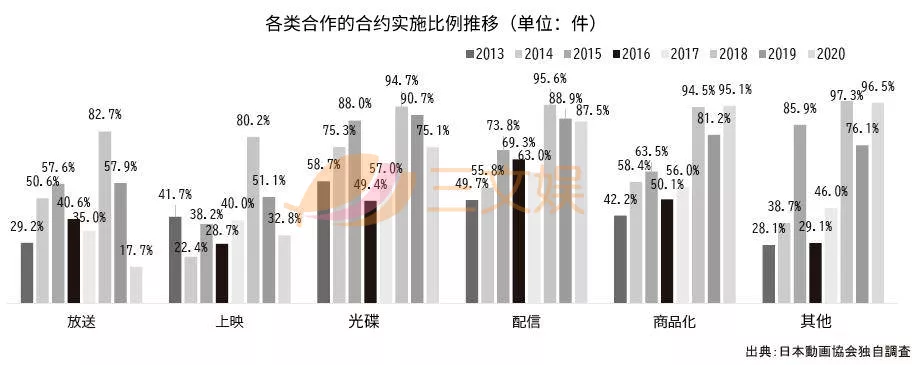

再从合约的实施比例来看,商品化和配信的实施比例都非常高,而作为动画传统核心业务的放送、光碟、剧场上映,在合作实施比例来看均呈现下降趋势,这一点十分有意思。除了媒体环境的变化之外,可以看出商业模式也在发生变化。

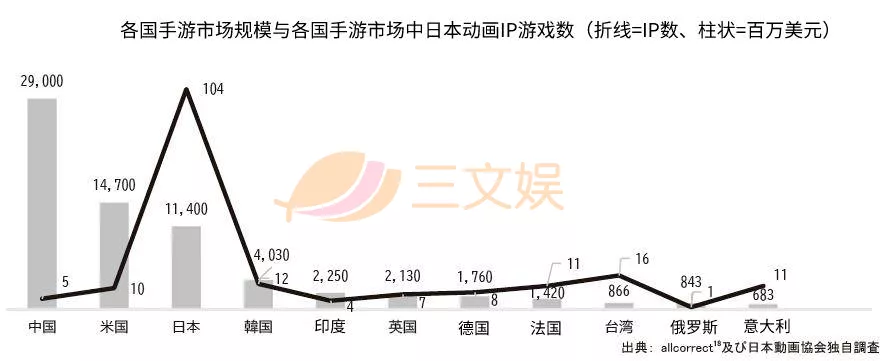

除了上述的合作方向外,根据《日本动画产业报告2021》推测,动画IP的网络游戏也是疫情下海外市场仍能高速发展的主要因素之一。

根据东映动画2021年3月期的数据,欧美的《龙珠》系列和亚洲的《灌篮高手》等APP游戏均表现良好,实现增收。

而东京电视台2021年3月期数据也表明,动画事业刷新历史最高记录。其中,以中国市场为主的海外事业销售额为173.20亿日元,同比增长11.1%。海外业务的强力拉动作用主要来自《博人传》游戏销售额的进一步提升。

与过去相比,动画IP在游戏市场,尤其是手游中的影响力越来越大。

其中也有许多海外游戏公司用日本动画IP制作成游戏发行的成功案例,如《Pokémon GO》。上图是根据截至2021年夏天的统计数据,对2019年游戏市场影响力排名上位的国家进行了使用动画IP的日本制app数量排行。

从数据来看,动画IP并不一定占大多数,但据日本在线游戏协会(JOGA)的调查,前100名以内的热门作品占了市场整体销售额(1兆2566亿日元)的2/3。因此,即使数量上不多,根据排名靠前的动画IP制作的手游销售额可能非常高。

日本动画在全球的合作情况

日本动画协会根据会员公司收集的数值推算出了海外日本动漫产业市场动向,2020年他们收到28家公司的回答,比前年(16家)增长了。

其中显著的是,由于拥有大型影片管理室的工作室对新媒体环境的合作战略变更,合作规模呈现加速,签约合作从2019年的3822件增长了约5倍,达到16361件。

(但是其给出的合同数是回收数值本身,在绝对数值和时间数列的比较中没有意义,只停留在内容、相对变化倾向的把握、参考或者整体战略形象的理解上。)

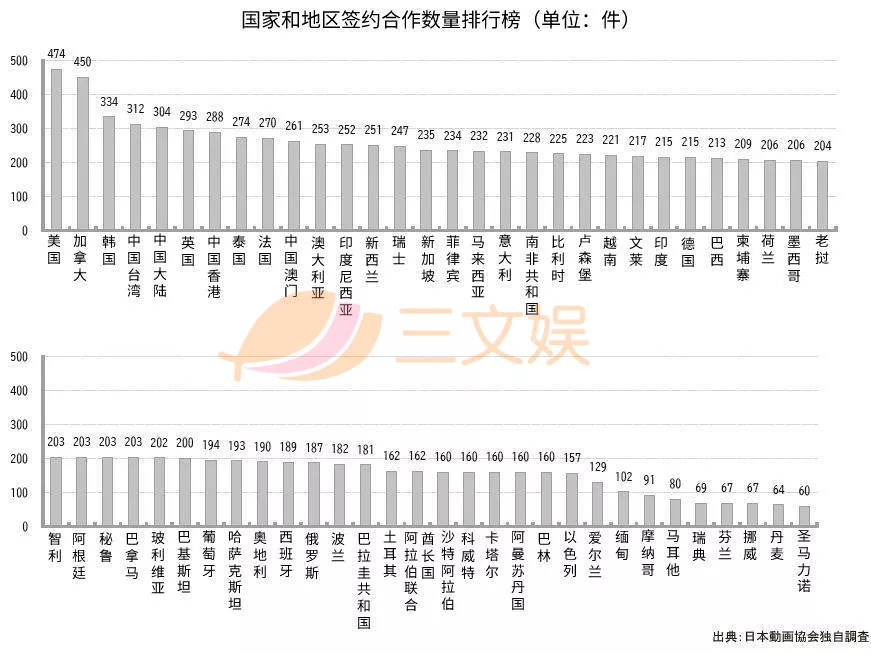

2020年与日本进行动画合作的国家和地区共有252个,同比增长近2成。从合作方来看,排在首位的依旧是美国,合同数达到474件,同比增长6成。

而中国随着自身动画制作能力的增强,虽然日本动漫的地位相对有所下降,但加上中国的港澳台地区一起,总占有率还是比较高的。值得注意的是,日本动画在积极寻求与中东、非洲、中南美、欧洲等地区的国家加强合作。

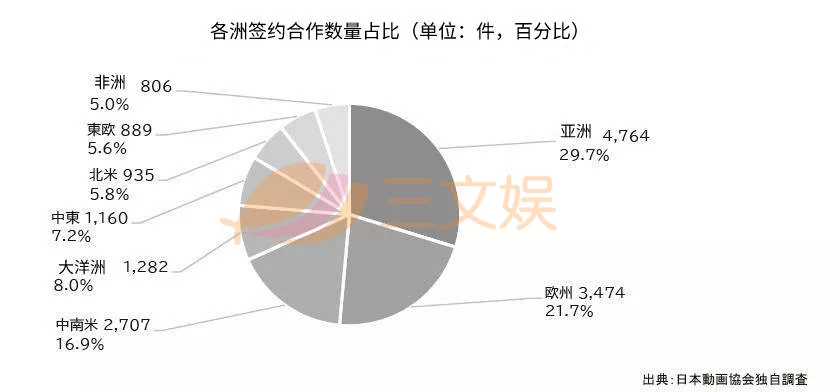

从地区合作数量来看,亚洲依旧排在第一位,但占有份额同比下降了13%。

另一方面,排在第二位的欧洲同比增长6%,取代去年第三位北美地区的是中南美,同比增长7%。按国家和地区划分排名来看,北美签约量很大,但2020年平均签约数有大幅增长,相对的国家数量更多的区域占比增加了,北美退居第6位,同比减少9%。

例如东映动画从几年前开始便与沙特阿拉伯manga进行了广泛的合作,共同制作的第一部电视动画系列《Future’s Folktales(未来的传说)》在中东的大型电视台MBC1及配信平台发布,仅第一集就获得了1200万人的收视率。此外,其共同制作的长篇剧场版动画《The Journey》将于今年上映。

而去年,在全球200多个国家播出、覆盖4亿家庭用户的Cartoon Network在面向南美的放送中,恢复了日本动画节目,周一至周五深夜播放1小时日本动画节目的“Toonami”。

早在2002年拉丁美洲便开设了“Toonami”,但在2007年完全停止了日本动画的放送,很长一段时间都没有日本的动画档,此次是时隔13年重启日本动画节目。播放的动画有《龙珠超》《路人超能100》等。

再来看看现象级热门作品《鬼灭之刃》剧场版在海外的情况。

截至今年5月的统计数据,《鬼灭之刃 无限列车》全球票房达517亿日元,其中在美国、加拿大的票房48.2亿日元,观影人次约353万人,取得美国上映的外语电影票房最高纪录;

东南亚地区票房7.7亿日元,观影人次约154万人,在新加坡创下日本动画电影历代最高票房纪录;

在澳大利亚、新西兰的票房4.2亿,观影人次约37万人,获得上映首周票房排行榜第一名;

在中南美票房约4亿日元,观影人次约97万人,在以墨西哥为首的10个国家及加勒比海地区大获好评;

在欧洲票房约3.5亿日元,观影人次约52万人,在西班牙拿到首周票房排行第一位;

在中东、非洲票房约1.7亿,观影人次约11万人,创下在该地区上映的日本动画电影历代最高票房纪录。

(日本动画海外市场规模)

日本动画协会分析,2010年代中期开始,通过中国市场的动画上映、配信合作激增带来的成长基本结束了,日本动画在中国市场或将相对衰退。

另一方面,日本加强了与中国以外的国家合作。此外,如今日本动画与全球性的配信平台合作达到了顶峰,与配信平台企业的合作不会减少,但合作内容或将进一步细分。

可以看出,日本动画的海外发展模式类似于在本土市场的操作,通过配信,提高作品的认知度,引导对动画DVD、周边及游戏的消费。从商品化合同的增加可以看出确立这种生态系统的意向。